精选的5年定期存款利率

原标题:3年5年定存利率创年内最高

产经快讯

广州日报讯(全媒体记者林晓丽)融360发布的11月银行存款利率报告显示,11月份银行各期限存款利率仍是短降长升的趋势,5年定期存款利率上涨最多,3年和5年定期存款利率均创年内最高。随着年末银行揽储大战即将开始,12月普通定期存款利率预计还会略有上调。

融360测的数据显示,11月份银行各期限存款利率均值较10月份略有变化,仍然是短期存款利率下降,长期存款利率上升的趋势。5年定期存款利率上涨最多,较10月份上升3.1BP。

数据显示,今年以来,3年和5年定期存款平均利率一直处于上升的趋势,并在11月达到了最高值,3年和5年定期平均存款利率为3.303%、3.314%,均创年内最高。

小小金融总经理刘小峰认为,目前银行存款利率整体上是短降长升,主要是央行通过降准、公开市场操作等多种方式向市场释放流动性,银行不用花费高成本来吸收中短期存款,使得中短期存款利率略跌。

又讯(全媒体记者林晓丽)首套房贷款利率在连续22个月上涨后,首次出现环比“零涨幅”。融360大数据研究院测数据显示,11月全国首套房贷款平均利率为5.71%,相当于基准利率1.165倍,环比10月持平;而同比去年11月首套房贷款平均利率5.36%,则上升6.53%。二套房贷款利率较上月回落1BP。预计未来房贷利率保持稳定趋势。

最新5年定期存款利率可以看看这篇名叫贷款利率上调:中国发布丨中国人民银行:10月8日起调整个人住房的文章,可能你会获得更多5年定期存款利率

以下是的一些我们精选的贷款利率上调:中国发布丨中国人民银行:10月8日起调整个人住房

原标题:中国发布丨中国人民银行:10月8日起调整个人住房贷款利率

中国网8月26日讯 据中国人民银行消息,中国人民银行近日印发公告,明确个人住房贷款利率调整相关事项。

自2019年10月8日起,新发放商业性个人住房贷款利率以最近一个月相应期限的贷款市场报价利率为定价基准加点形成。加点数值应符合全国和当地住房信贷政策要求,体现贷款风险状况,合同期限内固定不变。

借款人申请商业性个人住房贷款时,可与银行业金融机构协商约定利率重定价周期。重定价周期最短为1年。利率重定价日,定价基准调整为最近一个月相应期限的贷款市场报价利率。利率重定价周期及调整方式应在贷款合同中明确。

首套商业性个人住房贷款利率不得低于相应期限贷款市场报价利率,二套商业性个人住房贷款利率不得低于相应期限贷款市场报价利率加60个基点。

人民银行省一级分支机构应按照“因城施策”原则,指导各省级市场利率定价自律机制,在国家统一的信贷政策基础上,根据当地房地产市场形势变化,确定辖区内首套和二套商业性个人住房贷款利率加点下限。

银行业金融机构应根据各省级市场利率定价自律机制确定的加点下限,结合本机构经营情况、客户风险状况和信贷条件等因素,明确商业性个人住房贷款利率定价规则,合理确定每笔贷款的具体加点数值。

银行业金融机构应切实做好政策宣传、解释和咨询服务,依法合规保障借款人合同权利和消费者权益,严禁提供个人住房贷款“转按揭”“加按揭”服务,确保相关工作平稳有序进行。

2019年10月8日前,已发放的商业性个人住房贷款和已签订合同但未发放的商业性个人住房贷款,仍按原合同约定执行。

商业用房购房贷款利率不得低于相应期限贷款市场报价利率加60个基点。公积金个人住房贷款利率政策暂不调整。

最新贷款利率上调:中国发布丨中国人民银行:10月8日起调整个人住房可以看看这篇名叫住户贷款余额:央行:中国个人房贷余额22万亿元 占住户部门贷款的文章,可能你会获得更多贷款利率上调:中国发布丨中国人民银行:10月8日起调整个人住房

以下是的一些我们精选的住户贷款余额:央行:中国个人房贷余额22万亿元 占住户部门贷款

原标题:央行:中国个人房贷余额22万亿元 占住户部门贷款余额一半

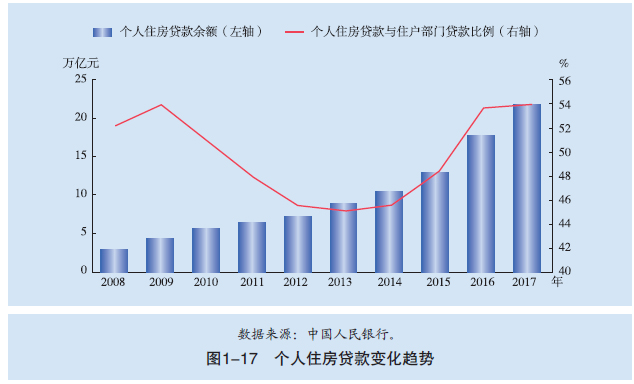

经济日报-中国经济网北京11月7日讯 据中国人民银行网站消息,中国人民银行近日发布《中国金融稳定报告(2018)》,报告指出2008—2017年,个人住房贷款余额从3.0万亿元增至21.9万亿元,占住户部门贷款余额的比例保持在45%~54%。

近年来,我国住户部门债务水平呈不断上升趋势,个人住房贷款保持较快增长,短期消费贷款于2017年高速增长,互联网金融作为居民负债的补充渠道呈现“井喷式”发展。

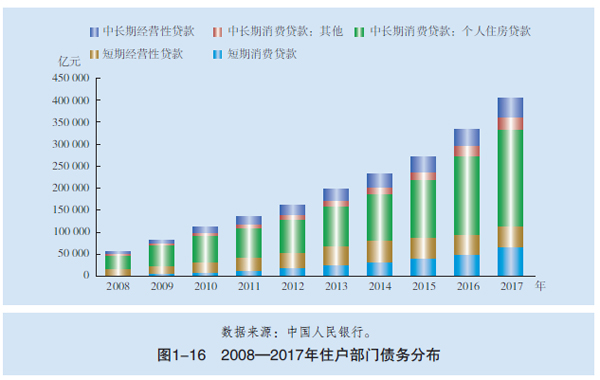

2017年末,我国住户部门债务a余额40.5万亿元,同比增长21.4%,较2008年增长7.1倍。存款类金融机构住户部门贷款占全部贷款余额比例为32.3%,较2008年增加14.4个百分点。从结构上看(见表1-1、图1-16),住户部门债务主要由消费贷款和经营贷款构成,2017年末,两者占住户部门债务余额的比例分别为77.8%和22.2%,同比增速分别为25.8%和8.1%。

个人住房贷款占据主体地位,整体债务水平与房价相关性较高。自1997年商业银行开办个人住房抵押贷款业务以来,住户部门债务中个人住房贷款一直占据主体地位。2008—2017年,个人住房贷款余额从3.0万亿元增至21.9万亿元,占住户部门贷款余额的比例保持在45%~54%(见图1-17)。

住户部门债务水平与房价呈现较大的相关性(见图1-18)。2009年,我国实行积极的财政政策和适度宽松的货币政策,采取了一系列促进房地产市场发展的政策,房地产市场价格止跌回升,住户部门债务也随之快速增长。2009年底,住户部门债务余额8.2万亿元,同比增长43.3%,其中个人住房贷款余额4.4万亿元,同比增长47.9%。2010年,为抑制部分城市房价过热,国家加大房地产市场调控力度,金融管理部门出台差别化信贷政策,对抑制投机需求、控制房价起到了积极作用。与此同时,个人住房贷款增速和住户部门债务增速也在2010—2012年持续下降。此后,房价增速随着政策调控的放松与收紧而交替呈现上升—下降的M型波动态势,住户部门债务增速依然与房价增速保持一致的变动趋势。

2017年3月起,针对房价上涨过快问题,相关部门出台一系列房地产调控政策。此后,北京、上海等城市的房地产交易量明显下降,房价过快上涨的势头得到了有效抑制。与此同时,2017年末,个人住房贷款余额同比增速相应降至22.2%。